Как навести порядок в своем предприятии

Много хлеба бывает и на ниве бедных; но некоторые гибнут от беспорядка. (Книга притчей Соломона 13:23)

На практике использование всего трех отчетов может упорядочить работу фирмы, то есть установить контроль над движением денежных средств, рентабельностью предприятия и величиной собственного капитала, которая без пристального внимания может быстро пробить нулевую отметку и стать отрицательной – это когда вы еще и должны останетесь.

“Фирма” объясняет внутреннюю сущность отчетов и учит правильно понимать их, чтобы свободно применять эти знания в управлении.

Вот эти три отчета:

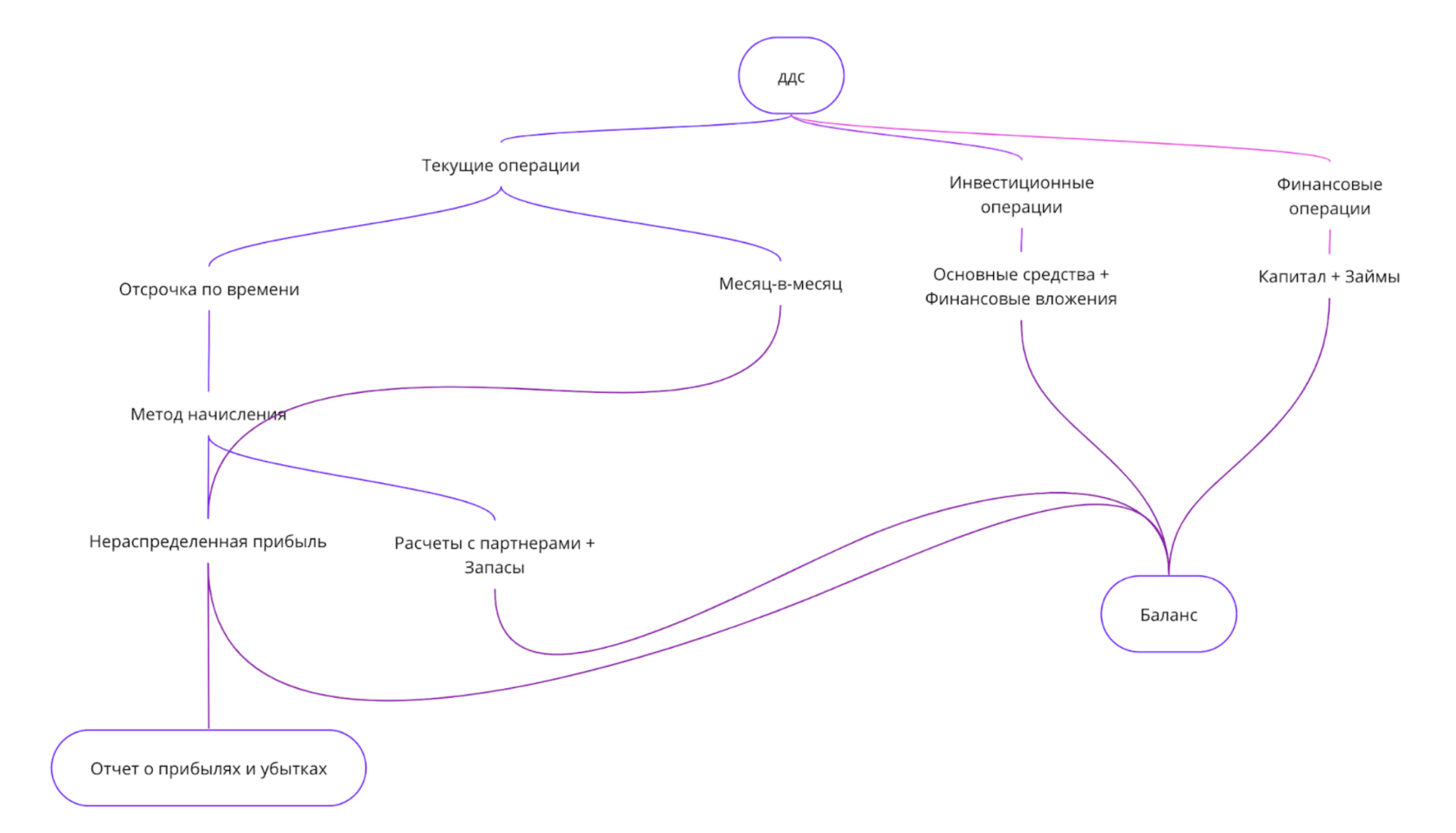

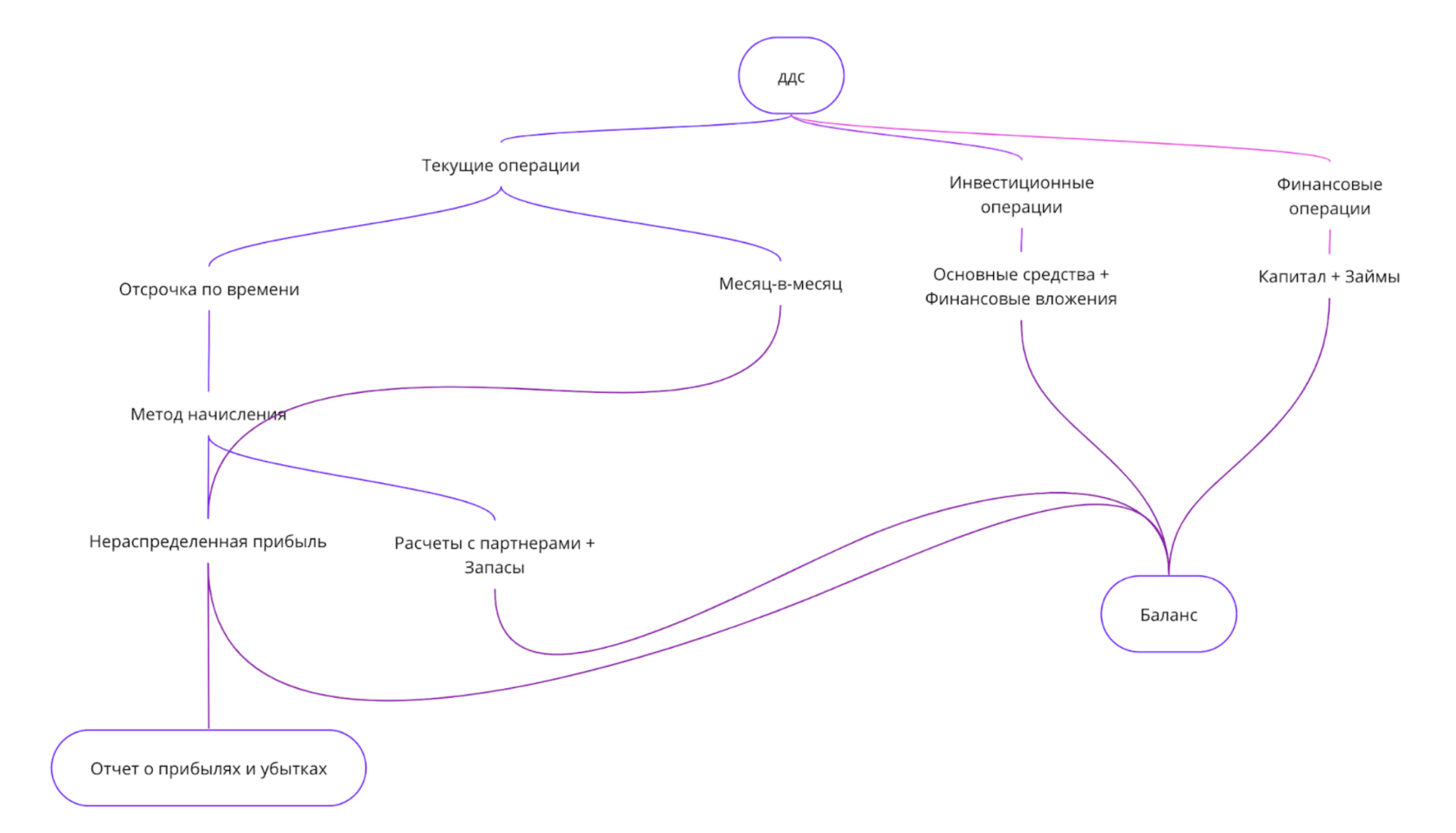

Они находятся между собой в тесной связи – ОПиУ вытекает из ОДДС и метода начислений, а Баланс основывается на них обоих. Поэтому Баланс является старшим отчетом по отношению к ОДДС и ОПиУ.

Рисунок 1. Взаимосвязь между ОДДС, ОПиУ и Балансом

КОНТРОЛЬ ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ

Сердце контроля над предприятием – регулярный учет движения денежных средств. Записывайте каждую операцию с наличными и безналичными деньгами в таблицу эксель:

Пример 1. Учет движения денежных средств

Дата операции | Наименование счета | Назначение (описание) платежа | Сумма, руб. | Счет ОДДС |

05.05.2005 | Счет в Альфа-банке | Аренда офиса | 100 000 |

Ежедневно контролируйте совпадение остатка в таблице с расчетным счетом и деньгами в кассе. Как делается ОДДС на основе этой таблицы и рассчитывается остаток денежных средств?

Операции с денежными средствами делятся на 3 категории:

- Финансовые операции

- Инвестиционные операции

- Текущие операции

Финансовые операции – это внесение денег в уставный капитал и привлечение займов. В “Балансе” сумма этих операций будет видна в строках “Уставный капитал” и “Займы”. Например, берете займ 1 000 000 рублей, через месяц возвращаете кредитору 400 000 рублей, в результате в балансе останется 600 000 рублей по статье «Займ». Вообще к финансовым операциям относится всё, что связано с финансированием деятельности предприятия.

Инвестиционные операции – это покупка основных средств, выдача займа деловому партнеру, размещение денег на банковский депозит. Например, размещаете на 2 депозита по 500 000 рублей каждый, то есть 1 000 000 млн руб. Через месяц один депозит возвращается, в результате в “Балансе” останется 500 000 рублей по статье «Депозит». Вообще к инвестиционным операциям относятся любые разовые вложения в активы – оборудование, здания, компьютерные программы, а также размещение денег в виде депозитов, ценных бумаг, криптовалюты и других финансовых активов.

Текущие операции – все, что не относится ни к финансовым и ни к инвестиционным операциям. Сюда попадают все регулярные платежи, необходимые для осуществления ежедневной деятельности: закупка сырья, оплата труда, оплата аренды, а также поступление выручки. Чтобы перечислить все категории текущих операций, потребуется много времени. Проще запомнить методом исключения: текущие операции – это всё, кроме финансовых и инвестиционных операций, то есть, кроме покупки оборудования и зданий, размещения на депозиты, получения и возврата займов, а также внесения в уставный капитал. Критерием отнесения к текущим операциям является регулярность осуществления: оплата труда осуществляется ежемесячно, оплата аренды – ежемесячно или ежеквартально, закупка товаров или сырья еженедельно или ежемесячно, оплата интернета – ежемесячно, оплата процентов по займам – ежемесячно и так далее.

Остается следить, во-первых, чтобы остатки денежных средств по отчету совпадали с реальными, во-вторых, чтобы расходование денег проходило эффективно, в-третьих, чтобы поступлений хватало для осуществления расходов.

О чем говорит ОДДС.

Сколько осталось денег у фирмы? Хватает ли денежных поступлений для осуществления расходов?

О чем не говорит ДДС.

Какая рентабельность, Сколько стоит фирма? Достоверна ли отчетность?

КОНТРОЛЬ РЕНТАБЕЛЬНОСТИ

Текущие операции делятся на две большие группы – те, которые совершаются месяц-в-месяц, и те, которые совершаются с отсрочкой платежа по времени.

Операции с отсрочкой по времени искажают размер прибыли. Например, оплата труда осуществляется за прошлый месяц, то есть сотрудники уже отработали положенное время – приняли и отгрузили товар, провели рекламную кампанию и так далее, а заработную плату получат только в следующем месяце. Следовательно, если фирма приняла на работу 10 сотрудников в этом месяце, то в Отчете о движении денежных средств (ОДДС) вы увидите это только в следующем – когда заплатите. Если арендная плата осуществляется ежеквартально, то в течении двух месяцев вы не ее увидите в ОДДС.

Или: в мае осуществляется закупка сырья на несколько недель вперед, а продажи готовой продукции из этого сырья пройдут, например, через месяц – в июне, а покупатель заплатит только в июле. Какая прибыль за май, если расходы были в одном месяце, продажи – в другом, а поступление выручки на счет – в третьем? Или какая рентабельность продаж была июне?

Метод начисления нивелирует влияние отсрочек по времени. В Отчете о прибылях и убытках (ОПиУ) на основе метода начислений оплата труда отражается в том месяце, в котором сотрудники фактически отработали, арендная плата – в том месяце, когда фирма пользовалась помещением, а выручка – в том месяце, когда отгрузили товар.

В ОПиУ можно сравнить сколько физически выполнено доходов и расходов в каждом месяце в зависимости от реальных действий персонала, использования помещений и отгрузки товара, вне зависимости от того, когда эти действия были оплачены. ОПиУ приводит операции предприятия к общему знаменателю по времени. Как делается ОПУ?

Возникает разница между начислениями и фактическими платежами, которая отражается в Балансе по строке кредиторская/дебиторская задолженность, а, проще говоря, “Расчеты”. Например, арендная плата 100 тыс, руб. осуществляется ежеквартально в последний месяц квартала:

Пример 2. Метод начисления и строка Баланса “Расчеты” (кредиторская задолженность)

Апрель | Май | Июнь | ИТОГО | |

Начисления | +100 | +100 | +100 | 300 |

Фактическая оплата | 0 | 0 | -300 | 300 |

Статья баланса “Расчеты” | 100 | 100+100=200 | 200+100-300=0 | 0 |

Разница между начислениями и фактическими платежами создает задолженность фирмы перед деловыми партнерами или, наоборот, деловых партнеров перед фирмой. Так, в Примере 2 в мае задолженность фирмы перед арендодателем 200 тыс. руб., за 2 месяца, в которые фирма пользовалась помещением, но не оплатила это пока – это кредиторская задолженность, когда фирма должна.

Предположим, что фирма оплачивает арендную плату за квартал вперед.

Пример 3. Метод начисления и строка Баланса “Расчеты” (дебиторская задолженность)

Апрель | Май | Июнь | ИТОГО | |

Начисления | +100 | +100 | +100 | 300 |

Фактическая оплата | -300 | 0 | 0 | 300 |

Статья баланса “Расчеты” | -200 | -200+100=-100 | -100+100=0 | 0 |

В Примере 3, в мае арендодатель должен фирме 100 тыс. руб., так как фирма оплатила 3 месяца аренды, но фактически пользовалась помещением только 2 из них – это дебиторская задолженность, когда должны фирме.

Если покупка товаров и сырья осуществляется с отсрочкой платежа по времени, то учет товара осуществляется сразу в момент приемки на склад, а оплата за него может произойти в другой день. Например, фирма 5 мая принимает на склад товар для продажи в сумме 2 млн руб., а оплачивает его 8 мая:

Пример 4. Метод начисления и строка Баланса “Запасы”

5 мая | 8 мая | Результат | |

Начисления | -2 000 000 | 0 | -2 000 000 |

Фактическая оплата | 0 | +2 000 000 | +2 000 000 |

Статья баланса “Расчеты” | -2 000 000 | +2 000 000 | 0 |

Статья баланса “Запасы” | +2 000 000 | 0 | +2 000 000 |

Статья баланса “Денежные средства” | 0 | -2 000 000 | -2 000 000 |

Сначала по статье баланса “Запасы” отражается приемка на склад товара в сумме 2 млн руб., а по статье “Расчеты” – задолженность перед продавцом в сумме 2 млн руб., так как товар уже на фирме, но еще не оплачен. Через 3 дня, 8 мая, в момент перечисления денег за товар продавцу статья баланса “Денежные средства” уменьшается на 2 млн руб. и сразу задолженность перед продавцом на 2 млн руб. уходит, так как обязательство по оплате товара выполнено. В результате денежные средства переходят со статьи “Денежные средства” на статью “Запасы”.

Остается следить, во-первых, за рентабельностью предприятия на основе ОПиУ, во-вторых, за расчетами с деловыми партнерами, чтобы кто-нибудь слишком не задолжал вам, и вы не очень должны были другим.

О чем говорит ОПУ.

Какая рентабельность предприятия? Какой запас прочности по прибыли? Также на основе ОПУ можно сделать оценку стоимости фирмы доходным методом. Как анализировать ОПУ?

О чем не говорит ОПУ.

Какой остаток денежных средств? Достоверная ли отчетность?

БАЛАНС

Вы познакомились с 4-мя статьями баланса:

- Денежные средства – из ОДДС

- Нераспределенная прибыль – из ОПУ

- Расчеты – из метода начислений

- Запасы – из метода начислений

Это четыре точки опоры, которые удерживают отчетность фирмы от разрыва с реальностью. Если

- Денежные средства в ОДДС и Балансе совпадают между собой и с выпиской по счету и остатком в кассе, И

- Нераспределенная прибыль в ОПУ и Балансе совпадают между собой, И

- Сальдо расчетов совпадает с данными деловых партнеров, И

- Запасы совпадают с результатами инвентаризации склада, то

значит эта отчетность верно отражает реальность. Следовательно, и управленческие решения, принятые на основе анализа этой отчетности, будут правильными.

Текущие операции из ОДДС попадают в Баланс с учетом метода начислений и отражаются в статьях “Расчеты”, “Запасы” и “Нераспределенная прибыль”

Инвестиционные и финансовые операции из ОДДС (финансовые вложения, основные средства, капитал собственников и займы) попадают в баланс напрямую, затрагивая только статью “Денежные средства”. Например, фирма привлекает займ в размере 3 млн руб. и покупает оборудование на 2 млн руб.:

Пример 5. Финансовые и инвестиционные операции в Балансе

Привлекает займ | Покупает оборудование | |

Статья “Займы” | -3 000 000 | 0 |

Статья “Основные средства” | 0 | +2 000 000 |

Статья “Денежные средства” | +3 000 000 | -2 000 000 |

О чем говорит Баланс.

Достоверна ли отчетность? Сколько стоит фирма? Какая рентабельность активов и капитала? Сколько осталось денег? Как анализировать Баланс? Как оценить стоимость фирмы?

О чем не говорит Баланс.

Какой запас прочности по прибыли?

ЗАКЛЮЧЕНИЕ

Три отчета – ОДДС, ОПУ и Баланс – находятся в тесной зависимости между собой.

Основу для двух других отчетов создает ОДДС. С его помощью устанавливается контроль над тем, достаточно ли фирме денег на счетах. Другими словами, хватает ли поступлений для осуществления расходов.

Из-за того, что некоторые текущие операции совершаются с отсрочкой по времени возникла необходимость в методе начисления, с помощью которого можно нивелировать разницу между поступлением доходов и расходов по времени. Доходы и расходы по методу начисления складываются в ОПУ, который представляет из себя расшифровку статьи баланса “Нераспределенная прибыль”.

В связи с применением метода начисления возникает статья баланса “Расчеты”, которая принимает вид дебиторской задолженности, если деловые партнеры должны фирме, или кредиторской задолженности, если фирма сама должна деловым партнерам.

По статье баланса “Запасы” учитывается поступление товаров или сырья на склад вне зависимости от того, оплачены они или нет.

Анализ ОПУ дает информацию о рентабельности фирмы, помогает сделать оценку стоимости фирмы доходным методом и позволяет оценить запас прочности по прибыли, который нужен для оценки уровня рыночного и других видов риска.

На основе Баланса можно убедиться в достоверности отчетности:

- Совпадает ли остаток денежных средств с выпиской по расчетному счету и остатком в кассе?

- Совпадает ли остаток запасов с результатами инвентаризации склада?

- Совпадает ли остаток расчетов (дебиторской и кредиторской задолженности) с данными деловых партнеров?

- Совпадает ли остаток денежных средств с ОДДС?

- Совпадает ли сумма “нераспределенной прибыли” с ОПУ?

Баланс – это старший отчет, он отвечает почти на все вопросы контроля над предприятием: достоверна ли отчетность, хватает ли денег фирме, сколько стоит фирма, какая рентабельность. ОПУ – расшифровка для анализа рентабельности и запаса прочности по прибыли. ОДДС – самый младший отчет: достаточно убедиться, что все доходы и расходы вам знакомы, остаток денег совпадает с кассой и выпиской по счету.

Таблица 1. О чем говорят отчеты

О чем говорит | ОДДС | ОПУ | Баланс |

Хватает ли фирме денег | + | – | + |

Какая рентабельность | – | + | +/- |

Сколько стоит фирма | – | +/- | + |

Достоверна ли отчетность | +/- | – | + |

Какой запас прочности по прибыли | – | + | – |