«Хрустальный шар» ДиПаскуале-Витона

Можно ли вернуть инвесторам в коммерческую недвижимость уверенность в том, что вернется хотя бы вложенный капитал?

Рынок коммерческой недвижимости носит принципиально «футуристический» характер, поскольку договоры аренды заключаются в основном на длительный период (от 2 до 10 лет).

Арендаторы хотели бы предвидеть будущее, чтобы не прогадать с уровнем арендной ставки; тем более – инвесторы, которые рискуют своими деньгами и, вкладывая их на длительный срок, хотели бы иметь определенную долю уверенности в том, что цена продажи актива хотя бы покроет вложенный капитал.

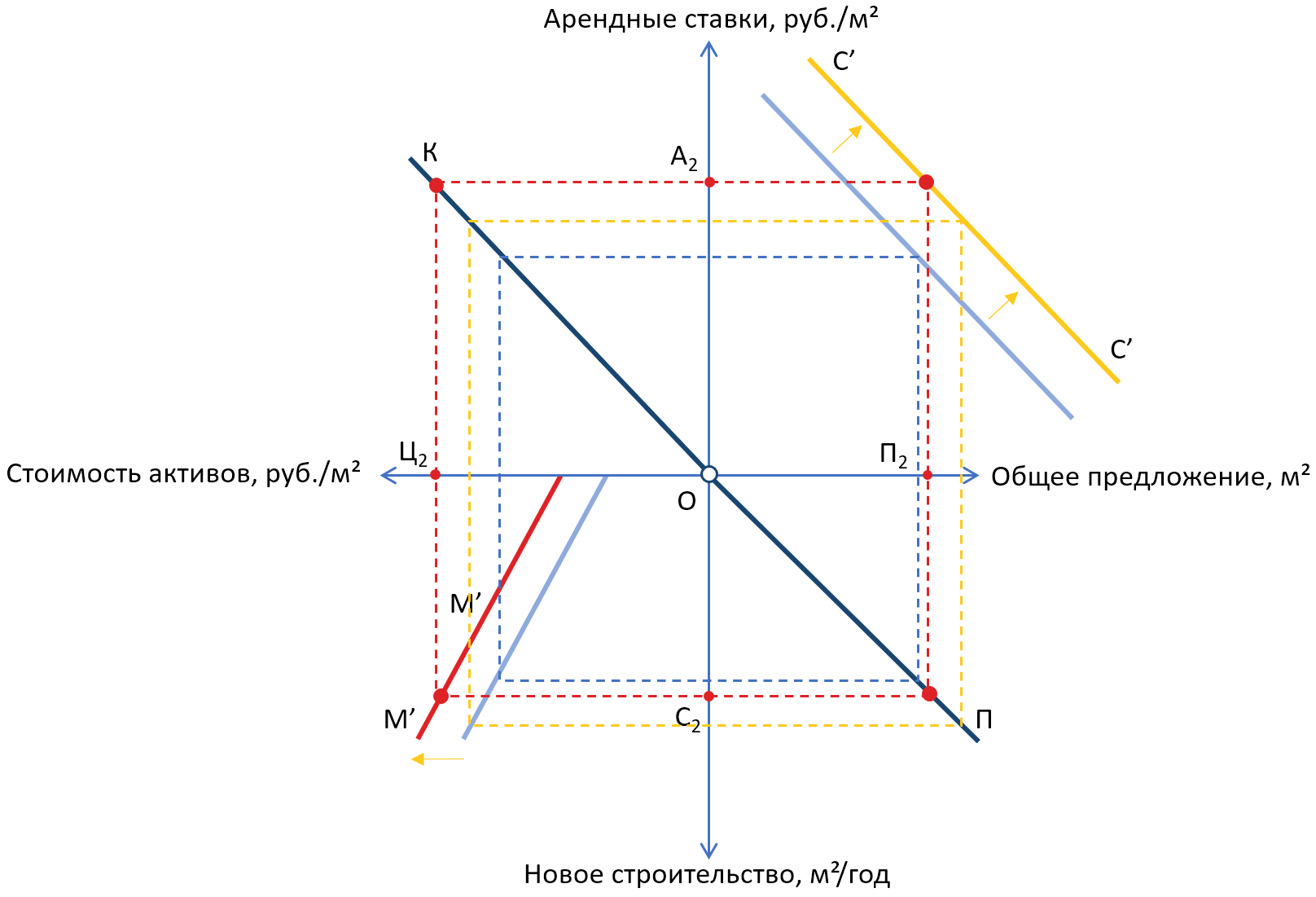

В 1992 году Денѝс ДиПаскуале из Гарварда и Вильям Витон из Массачусетского Института Технологий предложили наглядный инструмент анализа ситуации на рынке коммерческой недвижимости и обоснования предположений о будущих трендах. Они разделили рынок коммерческой недвижимости на рынок активов и рынок аренды, а также выделили отрасль строительной индустрии или девелопмента – предпринимательской силы, которая аккумулирует финансовые и физические ресурсы и на направляет их на возведение новых площадей. Такое разделение позволило дать наглядное описание того, каким образом внешние силы оказывают влияние на характеристики рынка недвижимости: арендные ставки, стоимость активов, темпы нового строительства и общее предложение.

Модель ДиПаскуале-Витона – полезный инструмент для предсказания долгосрочных тенденций на рынке недвижимости, который может хотя бы в малой мере удовлетворить «футуристические» потребности инвесторов, которые мечтают обладать «хрустальным шаром», чтобы предвидеть будущее. Попробуем разобраться в особенностях применения модели на основании вольного перевода оригинальной статьи Денѝс ДиПаскуале и Вильяма Витона [1].

Модель ДиПаскуале-Витона

Четыре внешние силы взаимодействуют между собой на рынке недвижимости и определяют характер рынка, то есть

уровень арендных ставок,

стоимость активов,

темп нового строительства,

общее предложение арендуемой площади (или просто, общее предложение).

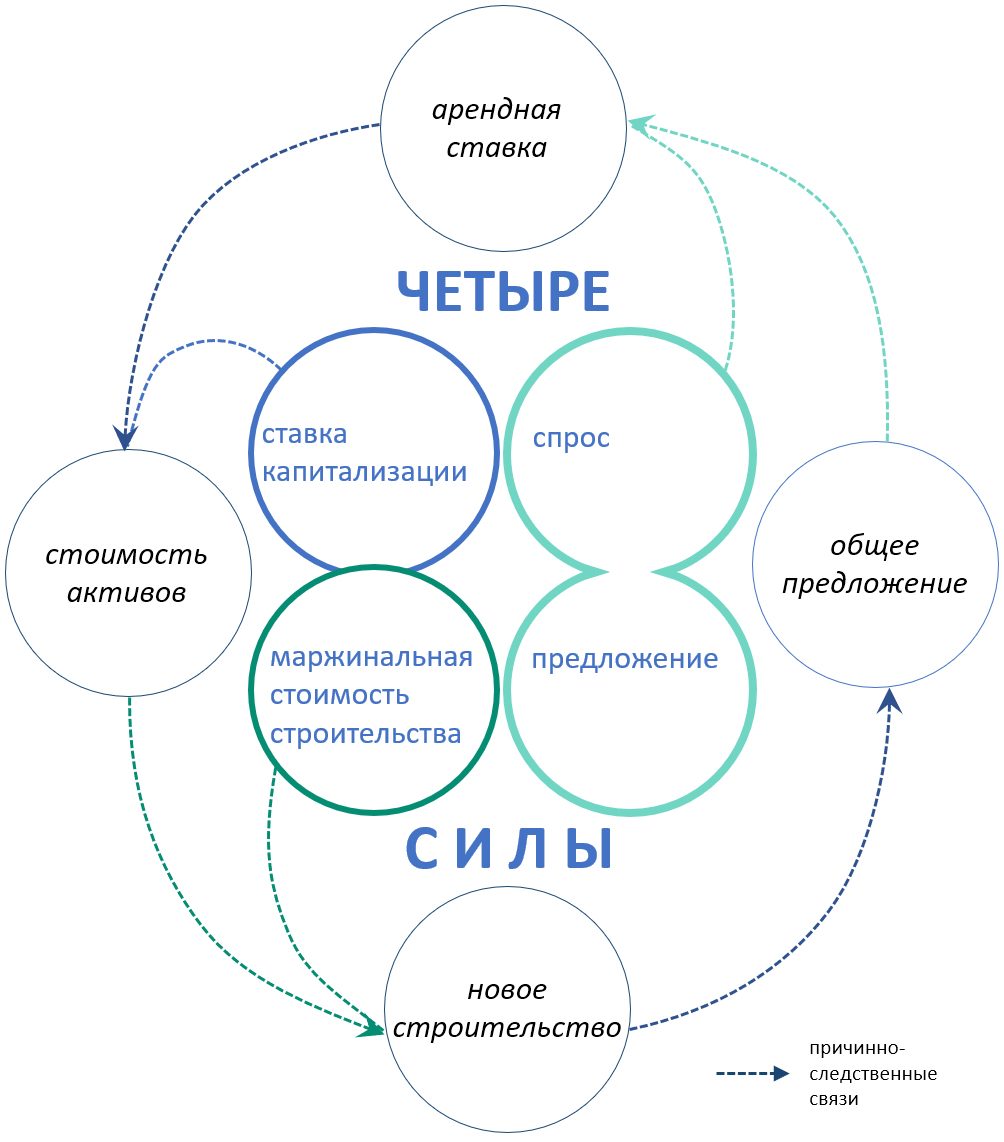

Четыре силы эти суть спрос, предложение, ставка капитализации и долгосрочная маржинальная стоимость строительства, которые взаимодействуют с рынком и оказывают влияние на его характер, как показано на рисунке 1.

Рисунок 1. Четыре силы на рынке недвижимости.

На длительном горизонте рынок располагает достаточным временем для того, чтобы предложение подстроилось под спрос и рынок пришел в состояние равновесия. Состояние равновесия, достигается, когда все характеристики рынка одновременно

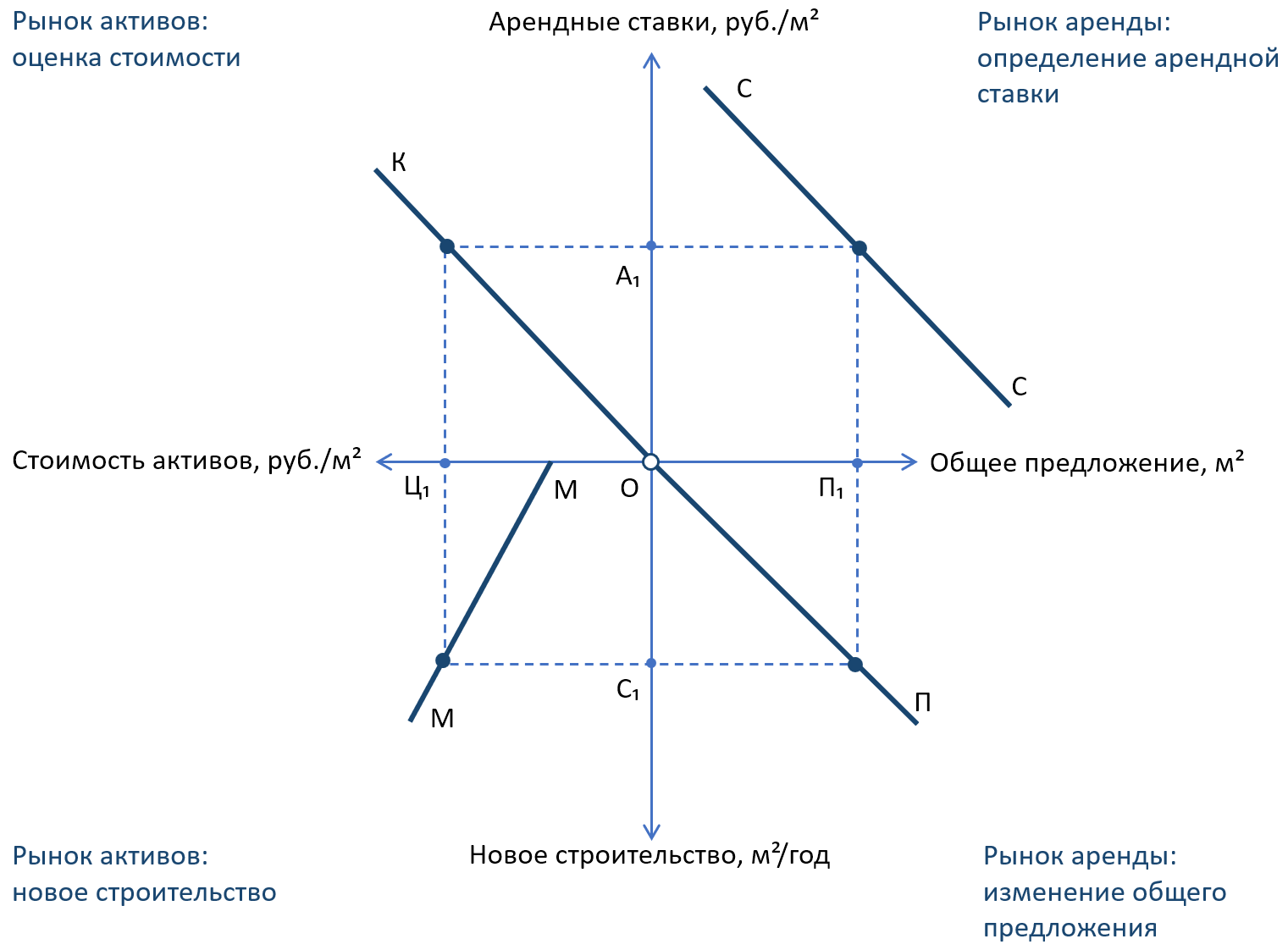

достигают устойчивости [2], что отражается на рисунке 2 пунктирным квадратом. В состоянии равновесия цены и объемы площадей на рынке представлены точками А1 (арендная ставка), Ц1 (стоимость активов), С1 (объем нового строительства) и П1 (общее предложение).

Рисунок 2. Модель Ди-Паскуале-Витона.

В правом верхнем углу рисунка 2 показано как соотношение спроса и предложения на рынке аренды определяет уровень арендных ставок. Горизонтальная ось (ОП1 «общее предложение») здесь отражает уровень общего предложения арендопригодных площадей, вертикальная ось (ОА1 «арендные ставки») – уровень арендных ставок. Таким образом классическая зависимость спрос/предложение представлена в виде линии СС, то есть с ростом общего предложения арендная ставка падает и наоборот. Пусть в точке П1 текущий уровень общего предложения на рынке аренды. Если провести вверх вертикальную линию от точки П1, представляющую собой текущий уровень предложения на рынке аренды, то точка пересечения с линией спроса СС спроецирует на вертикальной оси равновесный уровень арендных ставок А1.

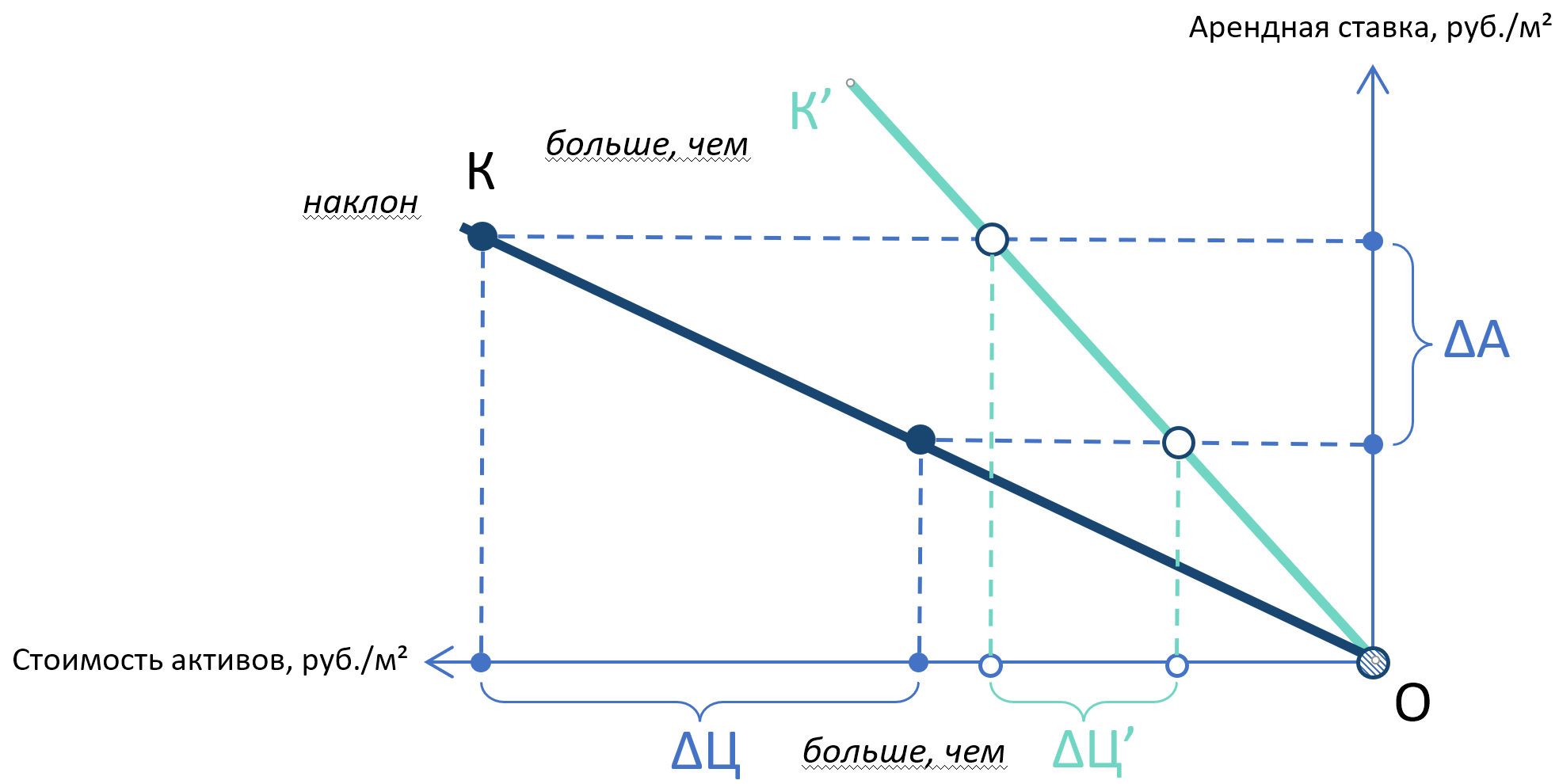

Левый верхний угол рисунка 2 является отражением влияния ставки капитализации на соотношение арендных ставок и стоимости активов. Чем больший наклон влево принимает линия ОК, тем меньше ставка капитализации, то есть отношение [арендная ставка] / [стоимость актива]. Другими словами, при росте арендных ставок на ∆А стоимость активов вырастает на ∆Ц, и чем больше наклон прямой ОК к горизонтальной оси, тем сильнее будет расти стоимость активов.

Рисунок 3. Ставка капитализации.

Таким образом проявляется влияние рынка капитала на рынок недвижимости, ведь ставка капитализации зависит не только от уровня риска и ожидаемого роста прибыли актива, но и от уровня ставок доходности по другим инструментам рынка капитала. Если провести влево горизонтальную линию от точки А1, представляющую собой уровень арендных ставок, то точка пересечения с линией ОК спроецирует на горизонтальной оси равновесный уровень удельной стоимости активов Ц1 в расчете на один квадратный метр площади. Значения стоимости актива на этой оси (в отличие от оси ОП1 «общее предложение») растут по мере продвижения влево.

Соотношение спроса и предложения вместе со ставкой капитализации определяют связи на рынке недвижимости в краткосрочной перспективе. Нижняя область отражает долгосрочный эффект.

В левом нижнем углу линия ММ является отражением зависимости между уровнем цен на рынке активов и темпами ввода новых зданий – нового строительства (включая перестройку старых зданий). Величина и характер поведения маржинальной стоимости строительства является для нее определяющим фактором. По мере застройки свободными остаются все более и более дорогие земельные участки, кроме того, чем дальше, тем более дорогие технологии требуются для строительства, еще возникает дефицит ресурсов – все это приводит к росту стоимости строительства каждого следующего квадратного метра, то есть маржинальная стоимость строительства растет со временем. Поэтому по мере роста нового строительства происходит рост стоимости строительства, который ограничивает и вынуждает девелоперов наращивать инвестиции только в случае соответствующего роста стоимости активов.

Линия ММ пересекает горизонтальную ось ОЦ1 «стоимость активов» левее нулевой отметки. Это означает, что, когда уровень стоимости активов опускается до определенного уровня – ниже стоимости строительства (с учетом маржи строителя), ввод новых зданий вовсе прекращается.

Если провести вниз вертикальную линию от точки Ц1, представляющей собой удельную стоимость активов в расчете на один квадратный метр, то точка пересечения с линией ММ спроецирует на вертикальной оси равновесный темп нового строительства. Темп нового строительства по вертикальной оси ОС1 растет по мере продвижения вниз.

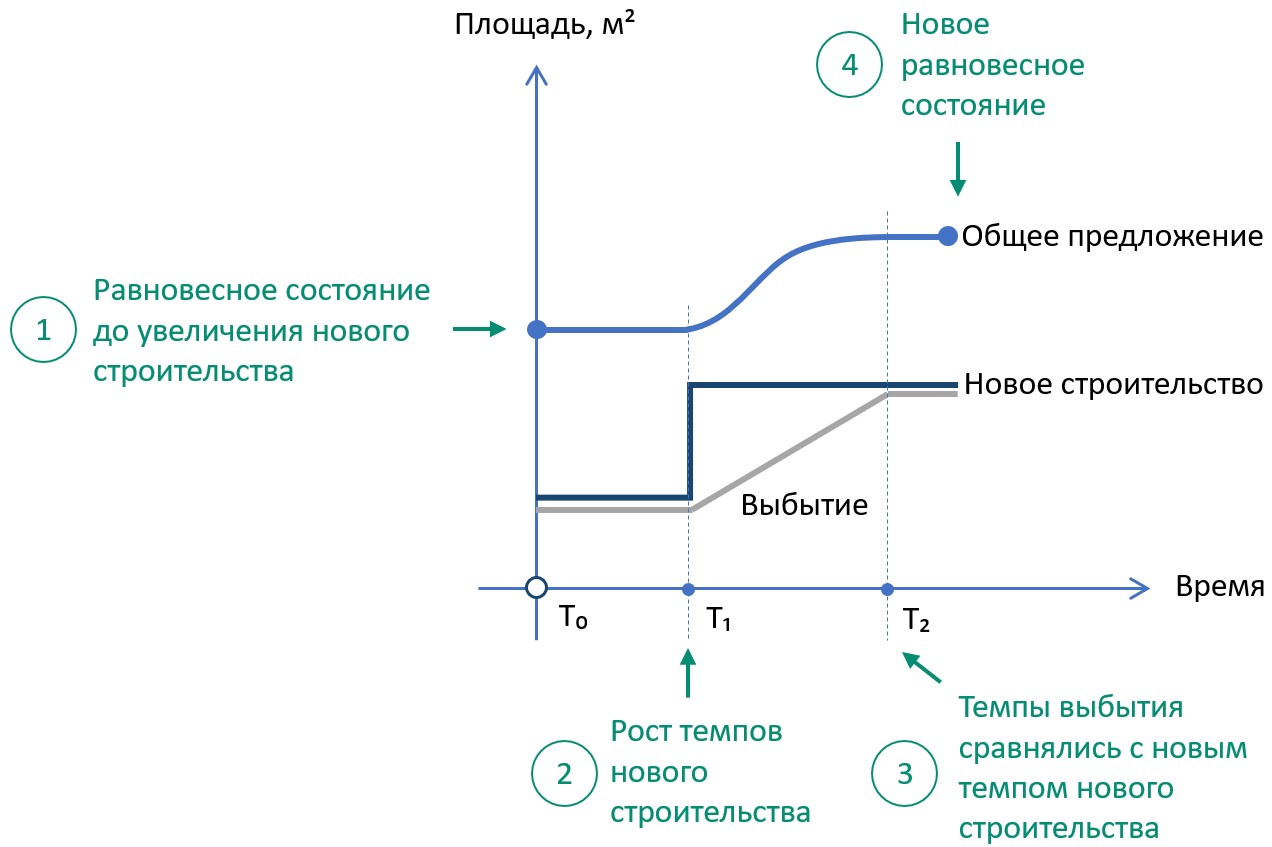

Объемы нового строительства компенсируют выбытие старых изношенных или морально устаревших зданий (при этом, чем больше объем общего предложения, тем больше зданий ежегодно выбывают из фонда общего предложения). Чтобы компенсировать большее выбытие, необходимо больше нового строительства. Верно и обратное, со временем объем общего предложения достигнет такого объема, что ежегодное выбытие площадей сравняется с объемом ежегодного нового строительства и наступит равновесие (рисунок 4).

Рисунок 4. Равновесное состояние общего предложения.

Взаимозависимость между объемом нового строительства и соответствующим равновесным объемом общего предложения отражена в виде линии ОП в нижнем правом углу. Если провести вправо горизонтальную линию от точки С1, отражающую темп нового строительства в квадратных метрах за год, то пересечение с линией ОП спроецирует на горизонтальной оси равновесный уровень общего предложения.

Характеристики рынка – общее предложение, арендная ставка, стоимость активов, объем нового строительства – находятся в тесной взаимосвязи между собой под влиянием четырех сил, как показано на рисунке 1. Соотношение спроса и предложения оказывает влияние на величину арендной ставки, ставка капитализации – на стоимость активов, маржинальная стоимость строительства – на темп нового строительства и, следовательно, на общее предложение, таким образом замыкая круг.

Практическая работа

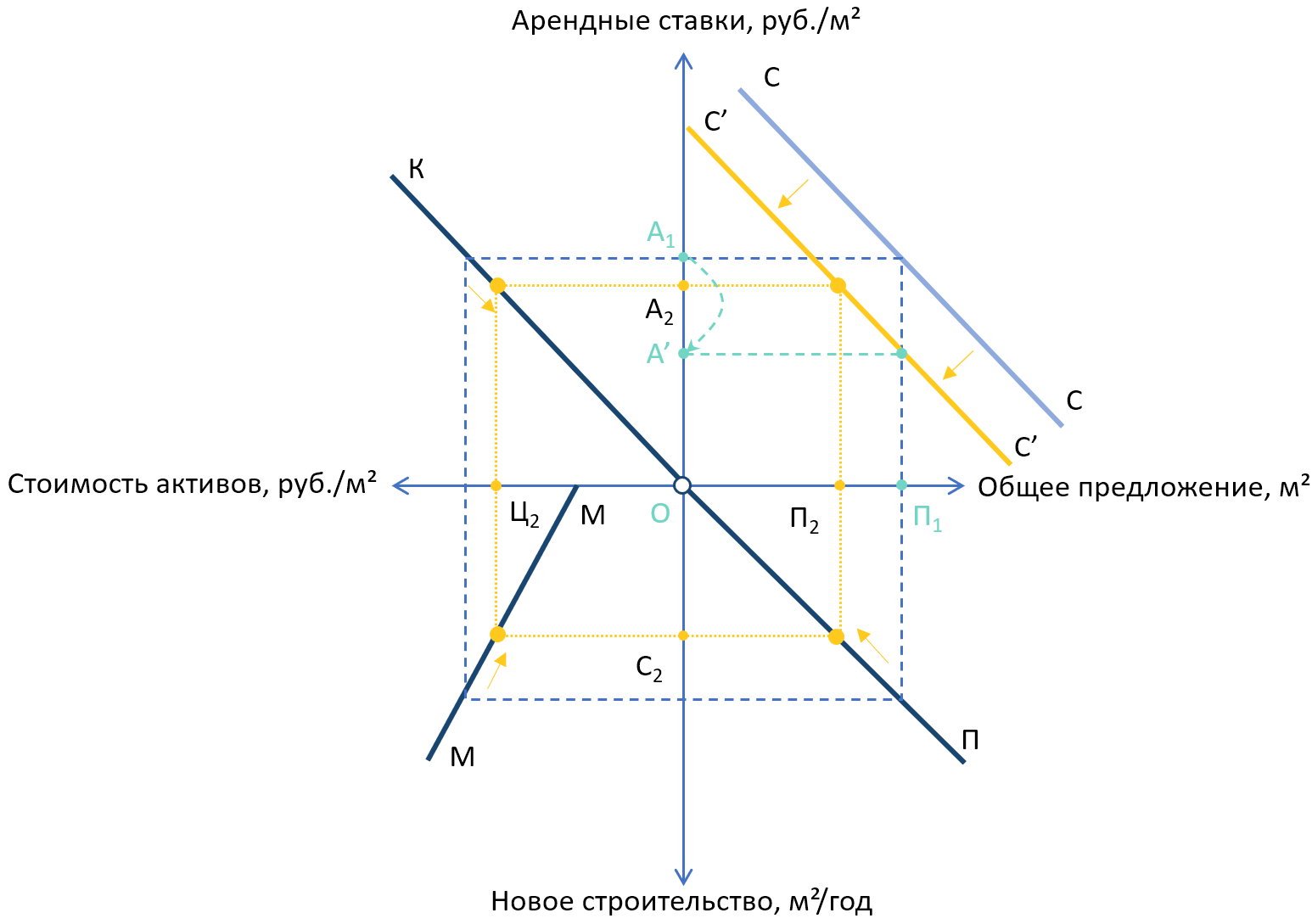

Предположим, общий уровень спроса на аренду помещений снизится (рисунок 5). Новое соотношение «спрос-предложение» отражается линией C’C’, которая располагается левее и ниже линии СС — ближе к точке О. Такое изменение положения линии «спрос-предложение» означает, что при том же уровне предложения П1, как и раньше, рынок готов платить меньшую цену A’ вместо А1.

Рисунок 5. Снижение общего уровня спроса на аренду помещений.

Новое равновесное состояние на рисунке 5 представлено желтым прямоугольником. Он целиком находится внутри синего прямоугольника — предыдущего состояния равновесия, что говорит об общем сжатии рынка недвижимости: новые уровни арендных ставок А2, стоимость активов Ц2, новое строительство С2 и общее предложение П2 теперь меньше, чем до снижения спроса. Впрочем, эти выводы вполне очевидны с точки зрения простого здравого смысла. Рассмотрим рост ставки капитализации.

Пусть изменения на рынке капитала вызовут долгосрочный рост процентных ставок, тогда ставка капитализации тоже увеличится, поскольку доходность альтернативных капитальных вложений в глазах инвесторов возрастет. На диаграмме это изменение отразится в виде уменьшения наклона линии ОК. Другими словами, линия ОК немного повернется по часовой стрелке и перейдет в линию ОК’. Как видно из рисунка 6, рост ставки капитализации приведет к падению цен на недвижимость с Ц1 до Ц’. Поначалу уровень цен может оказаться ниже даже себестоимости строительства — точки пересечения линии ММ и горизонтальной оси, что приведет к временной приостановке строительства вообще, однако, со временем рынок придет в новое равновесное состояние, представленное на рисунке 6 желтым прямоугольником.

Рисунок 6. Рост ставки капитализации.

В новом равновесном состоянии уровень арендных ставок А2 будет выше прежнего, хотя во всем остальной характер рынка «сожмется»: уровень цен активов Ц2, нового строительства С2 и общее предложение П2 будут ниже прежнего.

В последнее время популярной темой стал резкий рост арендных ставок на рынке аренды складской недвижимости (ставки возросли почти на 50%). Эксперты Cushman&Wakefield считают, что недостаток предложения складских помещений вызовет продолжение роста арендных ставок на этом рынке [3]. Согласно отчету C&W за 2021 год объем нового строительства в 2021 году достиг 1 млн квадратных метров, в 2022 году ожидается, что новое строительство достигнет уровня 1,3 млн, то есть на 30% больше. Драйвером роста является увеличение спроса. Ясно, что увеличение спроса должно поменять характер рынка — вызвать рост всех показателей: арендных ставок, стоимости активов, объемов ввода нового строительства и общего предложения. Однако, что станет с рынком, если одновременно произойдет рост себестоимости строительства?

Как видно на рисунке 7 новое равновесное состояние после роста спроса на аренду коммерческой недвижимости — желтый прямоугольник — охарактеризует рынок более высокими значениями и арендных ставок, и стоимости активов, и объемов нового строительства, и общего предложения. Однако, рост себестоимости строительства может заметно поменять картину: объем нового строительства С2 и общее предложение П2 понизятся почти до первоначального уровня (голубой прямоугольник), а рост арендных ставок А2 и стоимости активов Ц2, наоборот, ускорится (красный прямоугольник).

Рисунок 7. Одновременный рост спроса и себестоимости строительства.

Заключение

Модель ДиПаскуале-Витона отражает краткосрочные и долгосрочные тенденции, поэтому следует с осторожностью применять ее для анализа рынка недвижимости, обращая внимание на продолжительность наблюдаемых трендов. Кроме того, оценка динамики рынка должна учитывать причинно-следственные связи, например, наблюдаемый в последнее время рост арендных ставок может быть вызван, как мы видели, не только ростом спроса, но и ростом себестоимости строительства, а также ростом ставок капитализации.

Анализ рынка на основе модели ДиПаскуале-Витона позволил сделать некоторые нетривиальные выводы:

— влияние ставки капитализации на характер рынка коммерческой недвижимости может выражаться не только в снижении стоимости активов, но и в росте арендных ставок;

— увеличение уровня спроса на фоне роста себестоимости строительства может ускорить рост арендных ставок,

в справедливости которых мы сможем убедиться по истечении определенного времени. Тогда приступим к анализу итогов 2022 года в коммерческой недвижимости с точки зрения модели ДиПаскуале-Витона.

[1] The Markets for Real Estate Assets and Space: A Conceptual Framework, Journal of the American Real Estate and Urban Economics Association 1992, V20. 1: pp.181-197

[2] в устойчивом состоянии любое отклонение вызывает стремление вернуться обратно в устойчивое состояние

[3] #Marketbeat Lite, Q4 2021, Cushman & Wakefield, 12.01.2022.